上場後の企業価値を見据え、未上場の際にどのようなファイナンスをするべきなのか悩みを抱えている方も多いと思います。

市場環境、事業の特性にあわせてファイナンスの最適解は変わります。一方で、一般論として、過去の企業がどのようなファイナンスを行ったのか、またどのような失敗があったのかを知る事は理想のファイナンスに近づく一歩かもしれません。

そこで今回は、過去の企業のケーススタディ等を交えながら「時価総額500億円以上の企業を目指す上でのファイナンス」に焦点を当てた記事をお届けします。

時価総額500億円以上の企業のファイナンス

本記事ではIT関連の事業に絞り、時価総額500億円以上を基準として、様々なデータを見ていきます。

2012年4月から20年3月でマザーズに上場した企業は約400社あります。このうち、IT関連企業に絞ると約200社、そのうち2020年通期の時価総額が500億円を超えていた企業は35社と15%程度を占めています。

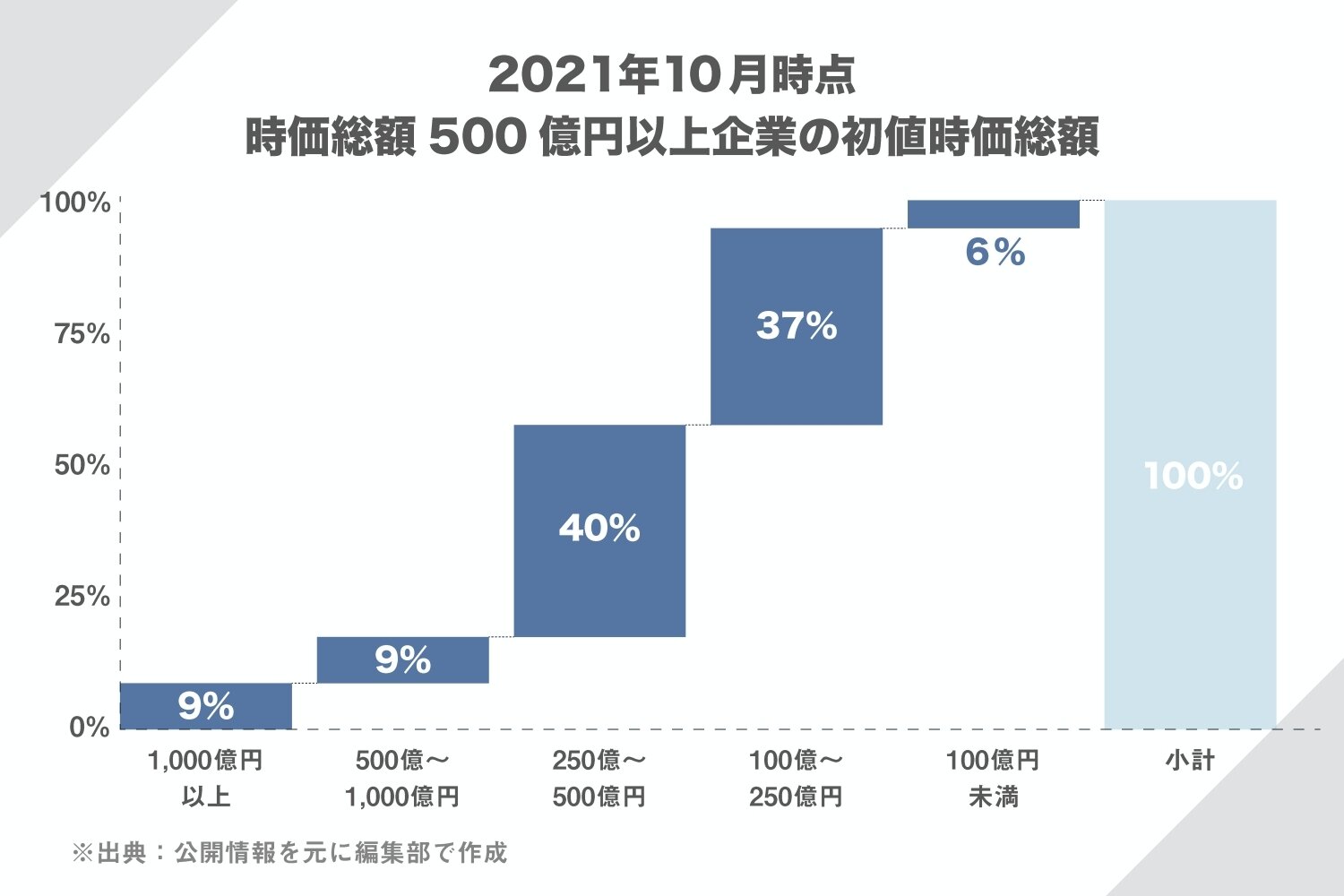

では、時価総額500億円以上の企業はどのようなIPOをしていたのか、上場時の初値時価総額から見てみましょう。

下記のデータの通り、上場時に250億円以上の初値時価総額がついている企業が58%を占めました。

一方で、上場時に100億円未満の企業は6%と少ないことが分かりました。このことから、上場時の時価総額は250億円以上あることが、時価総額500億円以上を目指す上で一つの重要な要素と言えるかもしれません。

2012年4月-2020年3月にマザーズ上場/IT関連企業/2020年通期の時価総額が500億円以上 35社

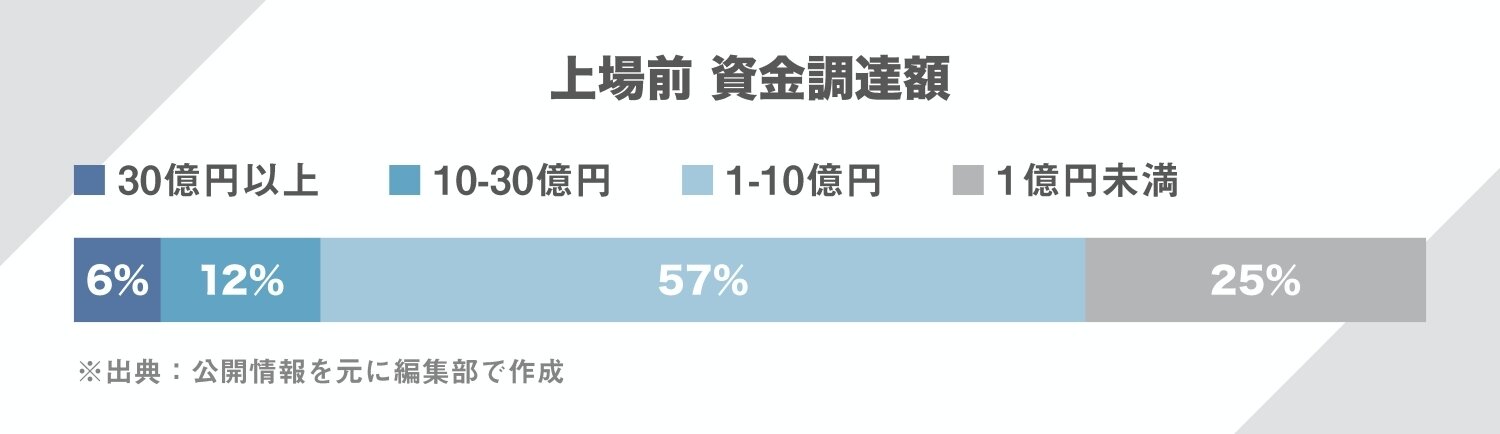

時価総額が500億円以上の企業・500億円未満の企業では、上場前の資金調達額でも違いがあることがわかりました。

時価総額が500億円以上の企業・500億円未満の企業の両方を含めた全体でみると、上場前の資金調達金額が10億円未満である企業が82%を占めている事がわかります。

2012年4月-2020年3月にマザーズ上場/IT関連企業/上場前の調達金額が公開情報より確認、推定できる企業 156社

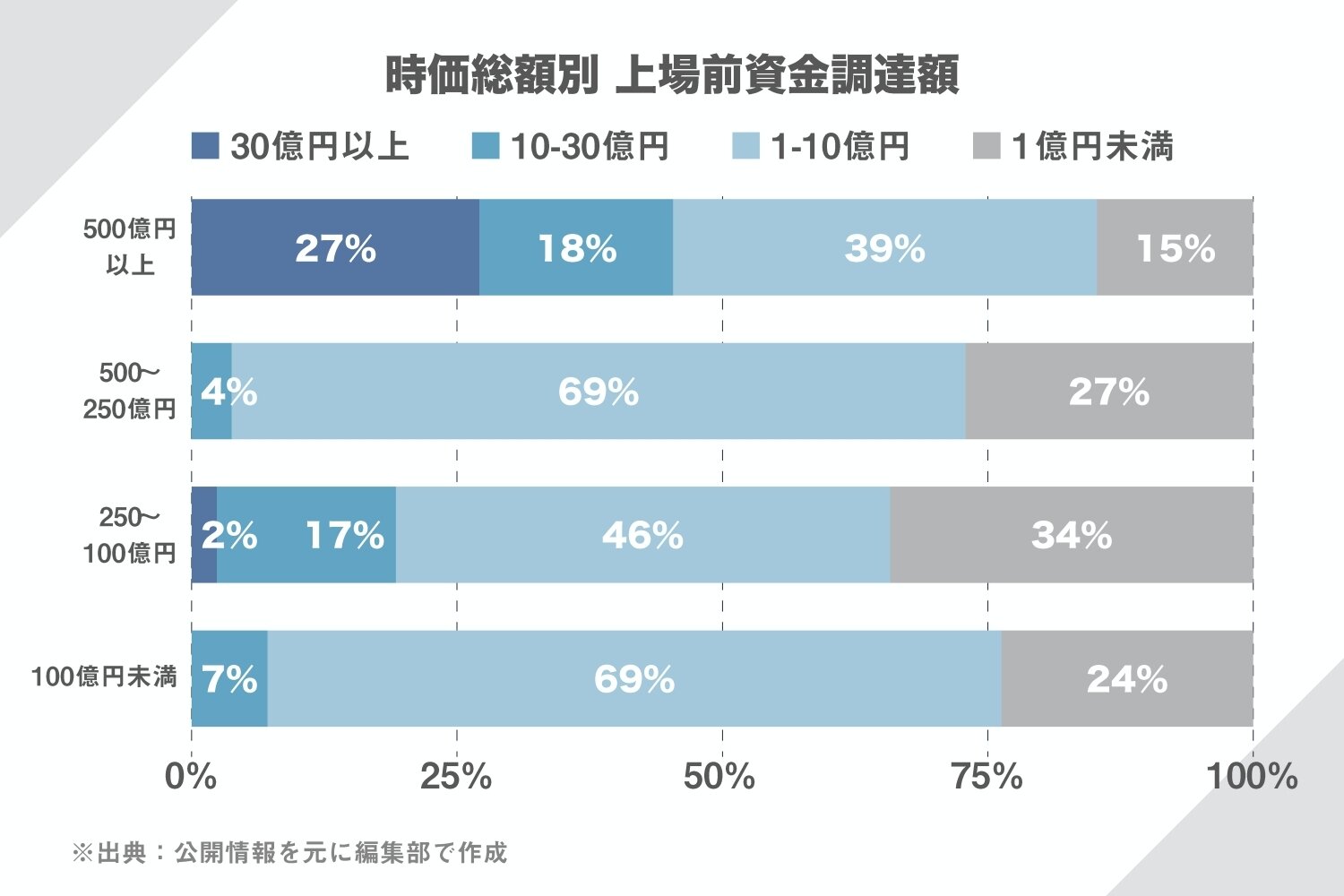

一方で時価総額別に見てみると、全体では18%にとどまっていた資金調達金額が10億円以上である企業が、時価総額が500億円以上の企業では45%を占め、突出して高いことが分かります。

2012年4月-2020年3月にマザーズ上場/IT関連企業/上場前の調達金額が公開情報より確認、推定できる企業 156社

データからみる早期のファイナンスの実情

こうして見ると、「時価総額を上げるために早期から、多額の資金調達を行ったほうが良い」と思われる方も多いかもしれません。

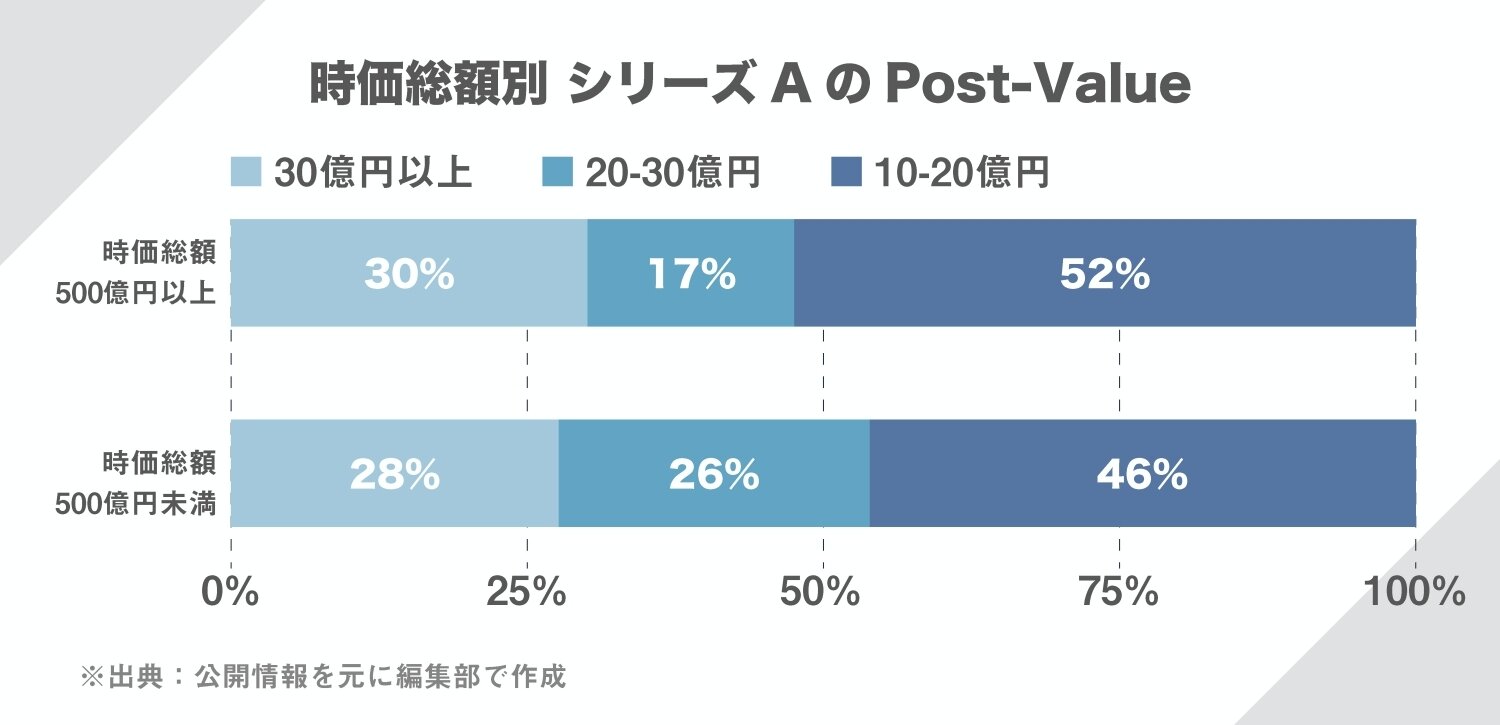

そこで、時価総額500億円以上の企業と、500億円未満の企業のシリーズAの時価総額を比較してみると、興味深い事がわかりました。

下記のデータを見ると、時価総額500億円以上の企業と時価総額500億円未満の企業でシリーズAの時価総額に大きな違いはありませんでした。このデータを見ると上場後の時価総額とシリーズAの時価総額は相関関係が薄いと言えるかもしれません。

※シリーズAは増資後の時価総額が10億円以上で5,000万円以上を調達した初めてのラウンドと定義。

2012年4月-2020年3月にマザーズ上場/IT関連企業/資金調達が公開情報で確認、推定できる企業 73社

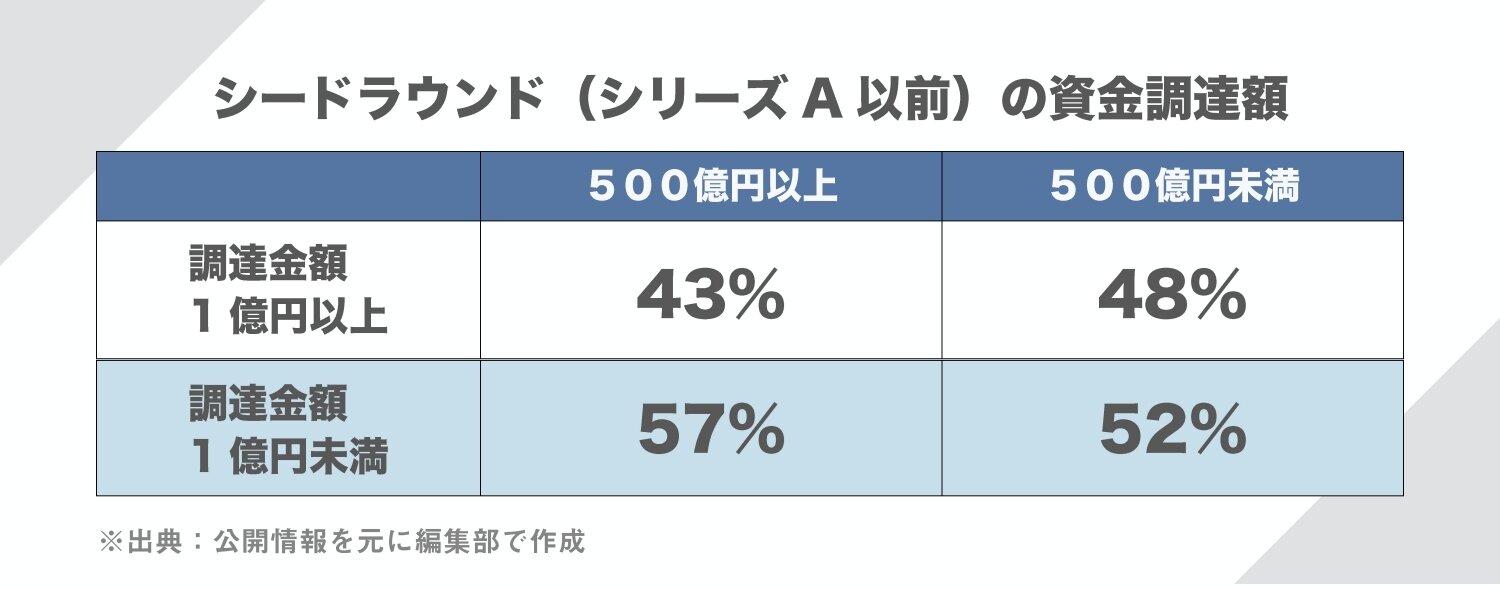

これだけでは「シリーズAの前に、ある程度の金額を調達していた」という可能性も考えられます。そこで、シリーズA以前の資金調達金額についても調べてみると、こちらも大きな違いはなく、シリーズAより前に資金を集めたということでもないということが分かりました。

2012年4月-2020年3月にマザーズ上場/IT関連企業/資金調達が公開情報で確認、推定できる企業 73社

早期のファイナンスでの失敗した2つのケース

先ほどのデータから、「必ずしも早期のタイミングから、多額の資金調達を行う必要はない」ということが分かりました。

ではここからは、早期での資金調達時に実際に起業家が体験した、失敗談を紹介したいと思います。

ケーススタディ①シリーズAの株価にこだわり、事業成長が遅れた

創業:2014年

事業内容:メディア運営

シリーズAで株価を上げることにこだわり、資金調達に時間や人的パワーを投じてしまった。最終的に資金調達は実行できたが、事業に集中するタイミングが遅れ、競合の成長を許してしまった。そのため、今考えると、早めにファイナンスを終わらせるのも、一つの選択だったと思う。

ケーススタディ②シードラウンドで株のシェアを外部に放出しすぎて、その後のファイナンスが難しくなった

創業:2015年

事業内容:WEBサービス運営

シードラウンドで、資金調達を実施。必要金額よりやや多い調達額だったが、売上もたっていなかったため、事業運営に余裕を持ちたいという気持ちもあり、そのまま資金調達を実行した。事業は順調に拡大し、更なる事業拡大のために数億円の資金調達を検討。

しかし、持ち分が希薄化しており、ファイナンスの選択肢が狭まってしまった。

運転資金に余裕を持たせることも重要だが、シードラウンドで急いで資金調達をする必要は必ずしもないと感じた。

これらのケーススタディから、シードラウンド~シリーズAのファイナンスにおいては早期のタイミングでは時価総額を上げることにパワーを割くのではなく、資金調達をスピーディに進め、事業を固めるということも重要と言えるかもしれません。また先ほど紹介したデータを見ても、シードラウンド・シリーズAの段階で必ずしも多額の資金調達が必要というわけではなさそうです。

一方で、上場後に時価総額500億円を超える企業を目指す場合には、上場前の累計10億円前後の資金調達の実行は一つの重要な要素となりうるかもしれません。

ジャフコは未上場段階の資金調達への貢献に加えて、早期から必要となるバックオフィス業務、営業支援、HR支援等の各領域のサポートも充実しており、企業のフェーズに合わせた支援ができる体制が整っています。

今後も、シードラウンドからの様々なサポートを通じた、失敗からの学びのノウハウ・知見を本連載で紹介していきます。